Súhrn aktuálnych zmien na trhu hypoték od 1.7.2019

Opäť vám po čase prinášame prehľad aktualít a zmien, ktoré sa udiali na slovenskom hypotekárnom trhu v poslednom období. A je toho naozaj dosť. Či už zmien súvisiacich s nariadeniami NBS, podmienkami bánk pri schvaľovaní hypoték, vývinom úrokových sadzieb na úrokoch alebo v oblasti štátnej podpory pri financovaní bývania pre mladých manželov. Tu je ich prehľad:

Hypotéky a ich aktuálne nastavenia v zmysle nariadení NBS

V posledných mesiacoch sa v súvislosti so zadlžovaním nášho obyvateľstva a jeho reguláciou NBS najviac skloňujú skratky LTV a DTI. Práve stanovenie ich maximálnych hraníc má bankám i samotným občanom zabezpečiť, aby sa nedostali do stavu, kedy nebudú schopní svoje záväzky splácať načas a aby mali svoje úvery pod kontrolou.

LTV najviac do 80%

Loan to Value, pomer výšky úveru k hodnote zabezpečenia, budú banky posudzovať opäť oveľa prísnejšie. Od 1.7.2019 dostane už len 20% žiadateľov o hypotéku úver s LTV vyšším ako 80% z hodnoty zakladanej nehnuteľnosti. To znamená, že 8 z 10 žiadateľov dostane hypotéku vo výške maximálne 80% LTV, zvyšní 2 môžu dostať hypotéku až do 90%, nad túto hodnotu nebudú môcť banky poskytnúť hypotéku. Určite pri rozhodovaní bánk zavážia bonita klienta a kvalita nehnuteľnosti. Pokiaľ ide o hodnotu zakladanej nehnuteľnosti, dôležitá je jej hodnota, ktorú akceptuje banka pri schvaľovaní úveru na bývanie, nie hodnota nehnuteľnosti podľa znaleckého posudku. Banky totiž majú možnosť hodnotu znaleckého posudku ešte upraviť formou vlastnej supervízie.

DTI – maximálne 8-násobok ročného príjmu žiadateľa

Debt To Income, ďalšia skratka, ktorá sa v procese poskytovania úverov dostala do povedomia nášho úverovchtivého obyvateľstva v priebehu posledných 12 mesiacov. Tento parameter banky zaviedli presne pred rokom, čiže od 1.7.2018 a hovorí o tom, koľko násobkov ročného čistého príjmu spolu môže predstavovať úverové zaťaženie žiadateľa o úver. Štandardným koeficientom DTI je číslo 8, čo znamená, že banky po 1.7.2018 nemôžu klientom poskytnúť úvery vo väčšej výške, ako je 8-násobok ich ročného čistého príjmu. Určité % žiadateľov ale môže dostať aj vyšší úver, toto % sa ale od 1.7.2018 postupne znižovalo. Od 1.7.2019 môže mať DTI vyššie ako 8 len 10% žiadateľov o úver, pričom 5% z nich budú štandardní žiadatelia a ďalších 5% bude z radov tých, ktorí budú mať zároveň nárok aj na uplatnenie daňového bonusu. Pri tejto skupine žiadateľov o úver bude platiť, že ich DTI nebude môcť prekročiť koeficient 9.

Úrokové sadzby na hypotékach

Tak ako nám médiá a niektoré banky sľubovali, že nízkym úrokovým sadzbám odzvonilo, situácia je trochu iná. Úrokové sadzby nestúpli, dokonca v niektorých bankách ešte klesli. Nejedná sa síce o dlhodobý pokles úrokov, väčšinou tento pokles banky propagujú v rámci svojich kampaní. Na jednej strane niektoré banky naozaj vedia poskytnúť klientom nízke úroky, na druhej strane sú tieto čísla často len marketingovým nástrojom a realita je trochu iná. Najnižšie sadzby niektoré banky podmieňujú vždy nie veľmi výhodným bankopoistením alebo na ne majú možnosť siahnuť len klienti s najvyšším ratingom alebo v prípade nízkeho LTV.

Aktuálne akcie a hypotekárne kampane v bankách

Ako som už spomenula, niektoré banky od začiatku júla spustili alebo z predošlých období pokračujú v pre klientov zaujímavých akciách a kampaniach na hypotéky, ktorých hlavnými benefitmi sú hlavne výhodné úrokové sadzby. Dnes majú možnosť žiadatelia získať na hypotéke úrokovú sadzbu aj nižšiu ako 1%, a to hlavne pri kratších fixáciách. Napríklad pri 3-ročnej fixácií môžete získať úrok už aj 0,89% a to bez poistenia úveru. Pri 5-ročnej fixácií môžete dostať úrok od 1,09%, dokonca tí bonitnejší klienti pri LTV až do 90%. Ďalšími zaujímavými benefitmi sú odpustenie poplatku za poskytnutie úveru alebo preplatenie poplatku za predčasné splatenie pri refinancovaní hypotéky z inej banky.

Novinka: Mladomanželská pôžička zo ŠFRB

Možno ste v médiách zachytili aj informáciu o novinke, ktorú mladomanželom pri financovaní bývania ponúka samotný štát. ŠFRB (Štátny fond rozvoja bývania) vypracoval koncepciu financovania bývania manželom, ktorí do 12 mesiacov od uzavretia manželstva môžu požiadať o špeciálny druh pôžičky s výhodnými podmienkami. Mladomanželia ale musia spĺňať podmienky minimálneho (aspoň 1,3-násobku životného minima domácnosti platného v čase podania žiadosti) a zároveň maximálneho príjmu (4-násobok životného minima na celú posudzovanú domácnosť). Touto formou pôžičky je možné financovať kúpu bytu a domu, jeho výstavbu a rekonštrukciu. Tento produkt z dielne ŠFRB má ale prísne obmedzenia v porovnaní s úvermi od komerčných bánk, takže nie je vhodný pre každého. Detailne sa problematike mladomanželskej pôžičky od ŠFRB venujeme v samostatnom článku.

Zhrnutie

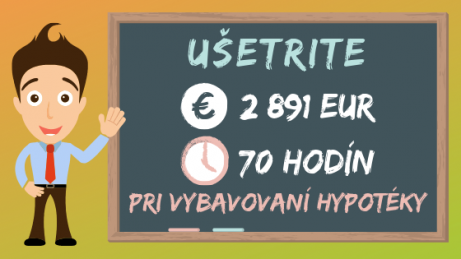

Ako vidíte, na trhu s úvermi na bývanie sa toho hlavne za posledné mesiace udialo veľmi veľa. No musíme uznať, že aj napriek priaznivým úrokovým sadzbám sa podmienky poskytovania hypoték naozaj sprísnili. To ale neznamená, že zaobstarať si vlastné nové bývanie formou hypotéky sa stáva nedosiahnuteľným. Naši skúsení hypotekárni špecialisti pre vás aj naďalej majú množstvo zaujímavých a výhodných riešení. Pomôžu vám vyriešiť nie len vašu možno trochu zložitejšiu situáciu, ale nájdu pre vás takú formu financovania vášho bývania alebo iných potrieb, ktoré budú pre vás zároveň najvýhodnejšie a najlacnejšie. Neváhajte a dohodnite si s nami stretnutie už dnes. Uvidíte, že aj po toľkých významných zmenách v oblasti hypoték vyriešenie financovania vášho bývania pre vás nemusí byť také zložité, ako sa vám na prvý pohľad môže zdať.